Ngân hàng "thừa tiền", lợi nhuận vẫn giảm mạnh

Tại báo cáo mới nhất của Hiệp hội Ngân hàng gửi tới Bộ Tài chính, hoạt động các tổ chức tín dụng hiện nay hết sức khó khăn, nợ xấu và nợ rủi ro tiềm ẩn có xu hướng tăng cao, kết quả hoạt động năm 2023, 2024 của các tổ chức dự báo sẽ sụt giảm mạnh so với những năm trước.

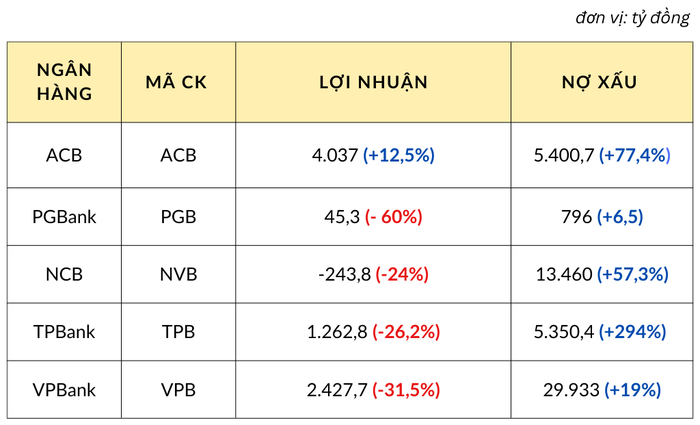

Theo dõi diễn biến kết quả kinh doanh quý 3/2023, diễn biến không mấy khả quan của ngành ngân hàng đang có xu hướng tăng khi có nhiều ngân hàng công bố lợi nhuận giảm sụt mạnh mẽ nhưng nợ xấu có xu hướng tăng cao.

Ngân hàng Xăng dầu Petrolimex - PGBank (mã chứng khoán: PGB, HOSE) báo lợi nhuận giảm mạnh tới 60% so với cùng kỳ, đạt 45,3 tỷ đồng. Tính chung 9 tháng, PGBank lãi giảm 7%.

Nợ xấu tăng nhẹ 6,5% so với thời điểm cuối năm ngoái, lên ngưỡng 796 tỷ đồng. Đáng chú ý, nhóm nợ 3,4 (nợ dưới tiêu chuẩn, nợ nghi ngờ) tăng mạnh lần lượt 184% và 53%.

Nặng nề hơn, ngân hàng Quốc dân - NCB (mã chứng khoán: NVB, HNX) lỗ 'chồng' lỗ khi lãi sau thuế tiếp tục tăng trưởng 'lùi', xuống mức âm 243,8 tỷ đồng. Kết quả này phần lớn đến từ các loại chi phí tại nhà băng tăng cao, chi phí lãi (+66,6%), chi phí hoạt động (+61%)…

Ngân hàng cho biết, nguyên nhân chủ yếu dẫn đến tình trạng này do tình hình hoạt động chung của nền kinh tế, thị trường tài chính - chứng khoán, bất động sản. Điều này làm ảnh hưởng không nhỏ tới khách hàng của ngân hàng - doanh nghiệp và cá nhân, dẫn đến nguồn thu nhập thuần trong hoạt động dịch vụ và hoạt động khác sụt giảm.

Nhóm nợ xấu có xu hướng tăng, đặc biệt là nhóm nợ 5 (nợ có khả năng mất vốn), tăng tới 156,% so với thời điểm cuối năm. Tổng nợ xấu đạt 13,5 nghìn tỷ đồng.

Lợi nhuận và nợ xấu quý 3/2023 so với cùng kỳ tại một số ngân hàng

Nguồn: Tổng hợp BCTC

Tại ngân hàng Á Châu - ACB (mã chứng khoán: ACB, HOSE), diễn biến kinh doanh có phần tích cực hơn khi tăng nhẹ 12,5%, lũy kế 9 tháng tăng 11%.

Dù vậy, không tránh được dòng chảy nợ xấu của toàn ngành, ACB cũng ghi nhận mức nợ xấu tăng 77,4%, cán mốc 5,4 nghìn tỷ đồng. Trong đó, chủ yếu là nhóm nợ có khả năng mất vốn, tăng gấp 1,5 lần so với thời điểm cuối năm ngoái.

Còn với ngân hàng Tiên Phong - TPBank (mã chứng khoán: TPB, HOSE), lợi nhuận đạt 1,3 nghìn tỷ đồng, tương đương với giảm 26,2% so với cùng kỳ, mặc cho thu nhập lãi thuần tăng.

Ngoài ra, nợ xấu tính đến hết tháng 9 tại TPBank tăng vọt 294% so với thời điểm cuối năm ngoái, đạt 5,3 nghìn tỷ đồng.

Theo giải trình, TPBank cho biết, do bối cảnh tình hình kinh doanh của các doanh nghiệp chưa ổn định và chưa có nhiều khởi sắc, ngoài ra, ngân hàng thực hiện nhiều chính sách ưu dãi về lãi suất và phí dịch vụ nhằm hỗ trợ khách hàng vượt giai đoạn khó khăn dẫn đến kết quả kinh doanh không như kỳ vọng.

Như vậy, hiện tượng thừa tiền của ngân hàng nhưng lợi nhuận vẫn giảm, phần lớn đến từ bối cảnh nền kinh tế toàn cầu năm nay ảm đạm, các nhóm khách hàng của ngân hàng gặp nhiều khó khăn, doanh nghiệp khó tiếp cận vốn do không đáp ứng đủ điều kiện vay vốn. Điều này khiến việc sử dụng dịch vụ giảm sụt, thu nhập thuần từ đó cũng giảm mạnh, ngân hàng khó thu về lãi lớn trong quý, tình trạng 'thừa tiền' tiếp tục diễn ra.

Đặc biệt, nguyên nhân nợ xấu gia tăng khiến các ngân hàng phải trích lập dự phòng rủi ro cao hơn khiến lợi nhuận cũng bị tác động đáng kể. Theo chứng khoán SSI, chi phí trích lập dự phòng nhiều khả năng sẽ duy trì đà tăng do các ngân hàng thường mạnh tay xóa nợ xấu vào quý cuối năm, nhằm đưa tỉ lệ nợ xấu xuống dưới ngưỡng 3%.

Bản quyền thuộc phunuvietnam.vn