Ngân hàng SHB phát hành 750 triệu cổ phiếu, dự kiến tăng vốn điều lệ hơn 16%

Ngân hàng SHB muốn tăng vốn điều lệ năm 2025 thông qua việc triển khai phương án chào bán/phát hành 750 triệu cổ phiếu.

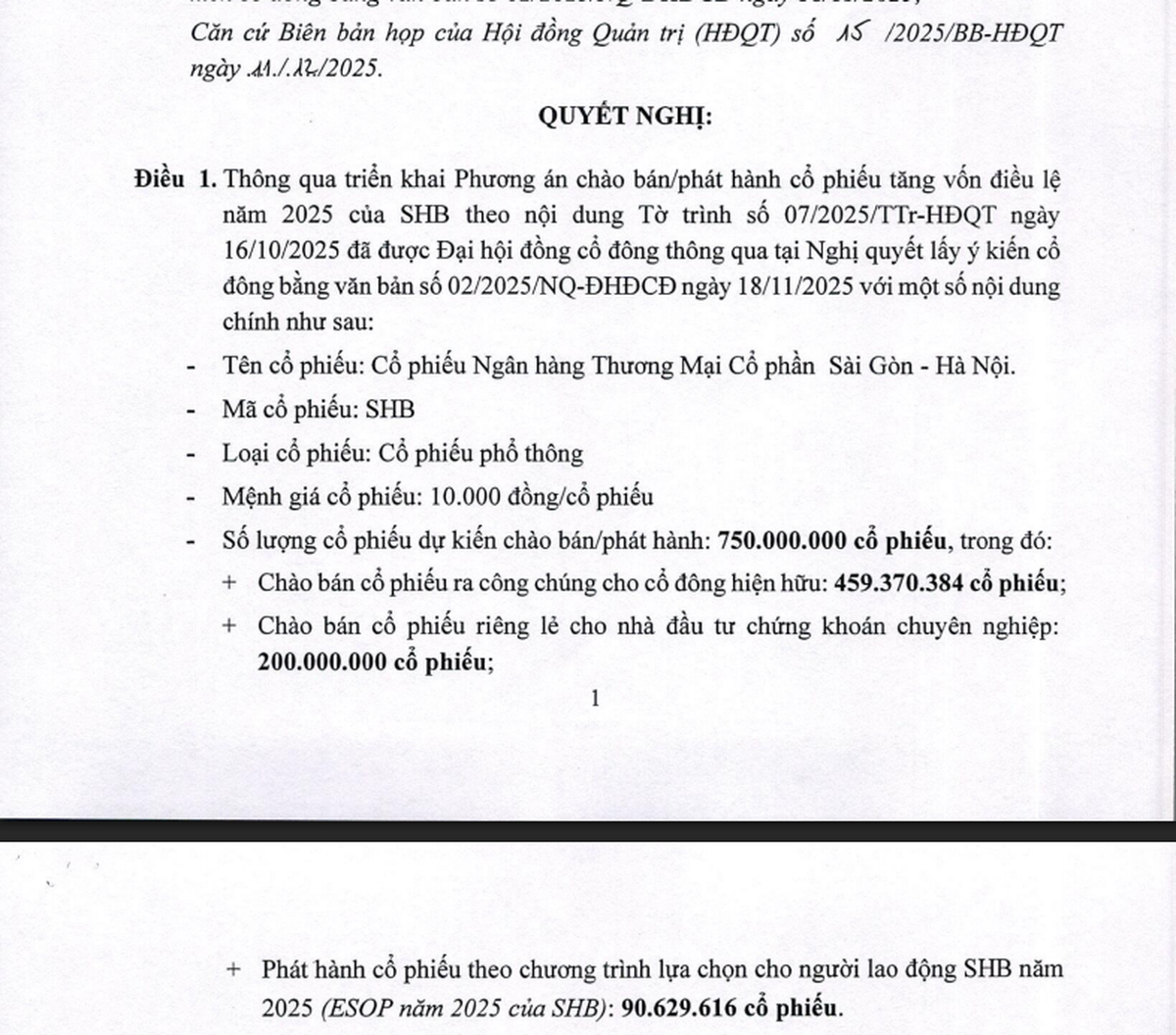

Hội đồng Quản trị (HĐQT) Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) vừa công bố quyết nghị thông qua việc triển khai phương án chào bán/phát hành cổ phiếu tăng vốn điều lệ năm 2025. Đây là phương án được cổ đông thông qua bằng hình thức lấy ý kiến bằng văn bản trong tháng 11 vừa qua.

Theo đó, SHB dự kiến phát hành khoảng 459,3 triệu cổ phiếu theo tỷ lệ 100:10 cho cổ đông hiện hữu, nghĩa là mỗi 100 cổ phiếu đang nắm giữ sẽ nhận quyền mua thêm 10 cổ phiếu mới. Đây là phần chủ yếu trong tổng lượng cổ phiếu phát hành và đóng vai trò quan trọng trong việc huy động vốn từ các cổ đông hiện tại.

SHB cũng sẽ phát hành riêng lẻ khoảng 200 triệu cổ phiếu cho nhà đầu tư chiến lược trong và ngoài nước. Mức giá chào bán dự kiến xác định dựa trên bình quân giá đóng cửa của cổ phiếu trước thời điểm ban hành nghị quyết. Việc này nhằm thu hút dòng vốn chiến lược, bổ sung vốn cho hoạt động kinh doanh và mở rộng thị phần.

Hiện SHB đang lên kế hoạch đàm phán với một số nhà đầu tư tiềm năng, gồm: Công ty TNHH Đầu tư Doanh nghiệp Việt Nam; Công ty TNHH Chiến lược Phát triển Thị trường DC; Quỹ đầu tư chứng khoán Samsung Việt Nam; Công ty TNHH Công nghiệp Amersham; Công ty TNHH Đầu tư Hà Nội; Công ty TNHH Quản lý Quỹ KIM Việt Nam; Công ty CP Quản lý quỹ PVI (PVIAM); Công ty CP Quản lý quỹ đầu tư FPT (FPT Capital), cùng các đối tác liên quan.

Trong quá trình triển khai phương án chào bán riêng lẻ, SHB khẳng định sẽ tuân thủ quy định về tỷ lệ sở hữu nước ngoài, đảm bảo mức trần không vượt quá 30%. Tính đến ngày 10/12/2025, nhà đầu tư nước ngoài đang nắm giữ 193,2 triệu cổ phiếu SHB, tương đương 4,21% vốn điều lệ của ngân hàng.

Phương án chào bán cổ phiếu tăng vốn điều kệ của SHB năm 2025

SHB cũng dự kiến phát hành 90,6 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP), với điều kiện hạn chế chuyển nhượng để gắn quyền lợi nhân sự với hiệu quả hoạt động chung của ngân hàng.

Số tiền thu được từ đợt chào bán cổ phiếu cho cổ đông hiện hữu của SHB dự kiến đạt khoảng 5.742 tỷ đồng. Ngân hàng sẽ dành 3.742 tỷ đồng cho vay sản xuất kinh doanh, thực hiện các dự án, dành 1.500 tỷ đồng bổ sung vốn lưu động, tài sản cố định và 500 tỷ đồng cho vay cá nhân tiêu dùng, mua nhà.

Sau khi hoàn tất cả ba phương án trên, vốn điều lệ SHB tăng từ 45.942 tỷ đồng lên 53.442 tỷ đồng, tương ứng tỷ lệ tăng 16,32%, dự kiến vươn lên TOP 4 ngân hàng cổ phần về vốn điều lệ. Ngân hàng cho biết việc thông qua phương án tăng vốn cho thấy niềm tin của cổ đông vào sự phát triển bền vững và chiến lược quản trị của ngân hàng.

Theo SHB, việc tăng vốn điều lệ giúp ngân hàng nâng cao nền tảng tài chính và năng lực cạnh tranh, tạo điều kiện mở rộng quy mô, phát triển hoạt động kinh doanh trong chiến lược chuyển đổi toàn diện. Nguồn lực vốn mạnh mẽ cho phép ngân hàng đẩy mạnh đầu tư công nghệ nhằm tăng trải nghiệm dịch vụ cho khách hàng và đẩy mạnh hoạt động tín dụng, kinh doanh hiệu quả hơn nữa.

Về tình hình kinh doanh, SHB công bố kết quả kinh doanh 9 tháng đầu năm với lợi nhuận trước thuế đạt 12.307 tỷ đồng, tăng 36% so với cùng kỳ và thực hiện 85% kế hoạch năm. Ước tính riêng trong quý III, ngân hàng thu về khoản lãi trước thuế hơn 3.360 tỷ đồng, tăng 54,6% so với cùng kỳ.

Tính đến 30/9/2025, tổng tài sản của SHB đạt 852.695 tỷ đồng, tăng 14% so với cuối năm 2024, từng bước hướng tới con số 1 triệu tỷ đồng năm 2026. Dư nợ cấp tín dụng đạt gần 616.600 tỷ đồng, tăng 15% so với đầu năm.

Về chất lượng tài sản, ngân hàng kiểm soát chặt chẽ với mục tiêu nợ xấu duy trì dưới 2%. Các chỉ số an toàn vốn như CAR đạt trên 12%.