Tỷ phú Ấn Độ giàu thứ 3 thế giới với những khoản nợ lớn hơn của Elon Musk và Jeff Bezos

Tỷ phú Ấn Độ Gautam Adani.

Khối tài sản kếch xù của ông Gautam Adani đang thu hút sự chú ý khi đế chế kinh doanh sử dụng tỷ lệ đòn bẩy lớn.

Gautam Adani ban đầu giữ danh hiệu tỷ phú giàu nhất châu Á. Sau đó, giá trị tài sản của ông vượt qua cả Warren Buffett và Bill Gates. Giờ đây, tốc độ tăng trưởng của khối tài sản ông sở hữu đã gần như "ngang ngửa" với Jeff Bezos và Elon Musk.

Trong 1 năm chứng kiến nhiều tỷ phú "ngã ngựa", giá trị tài sản của ông Adani lại tăng gần gấp đôi, từ 64,8 tỷ USD lên 141,4 tỷ USD. Nhờ đó, ông trở thành người giàu thứ 3 thế giới, theo Bloomberg Billionaires Index.

Song, khối tài sản kếch xù của ông lại đang thu hút sự chú ý khi đế chế kinh doanh sử dụng tỷ lệ đòn bẩy lớn và nhiều người đặt câu hỏi về mối quan hệ của ông với chính phủ Ấn Độ.

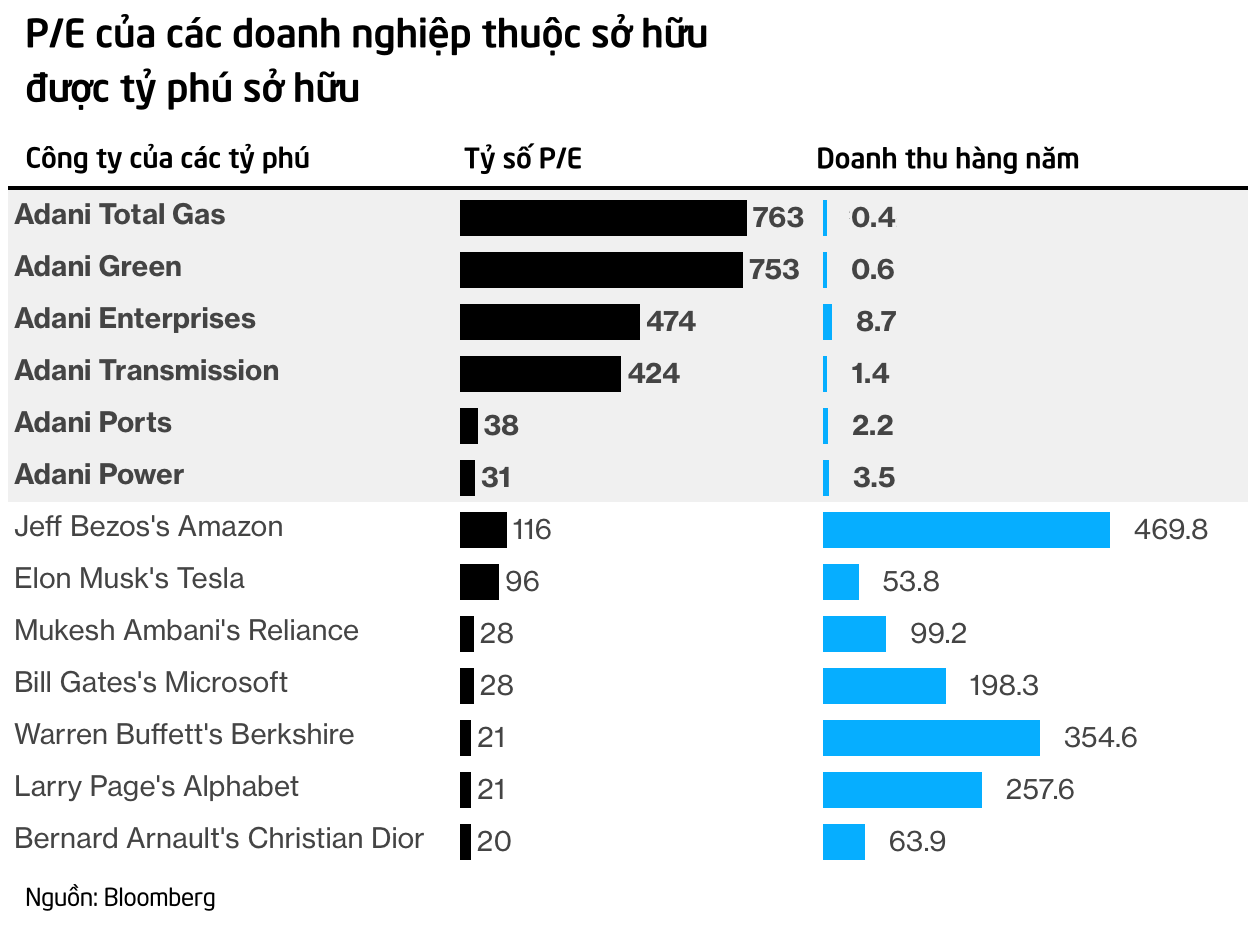

Cổ phiếu Adani Green Energy Ltd. và Adani Total Gas Ltd. đang giao dịch ở mức 750 lần lợi nhuận dự phóng, còn Adani Enterprises Ltd. và Adani Transmission Ltd. là 400 lần. Trong khi đó, Tesla và Amazon hiện có tỷ số P/E khoảng 100, còn Reliance Industries của tỷ phú Ấn Độ Mukesh Ambani là 28 lần.

Ông Adani đã chuyển trọng tâm kinh doanh của tập đoàn sang hướng đi phù hợp với quan điểm của Thủ tướng Narendra Modi trong việc đạt được mục tiêu kinh tế dài hạn. Vị tỷ phú thực hiện một phần thông qua đòn bẩy, theo đó CreditSights thuộc Fitch Group gọi đế chế của ông là "vay nợ quá nhiều" trong một báo cáo hồi tháng trước.

James Crabtree - tác giả của cuốn "The Billionaire Raj" nói về sự giàu có và bất bình đẳng ở Ấn Độ, cho biết: "Ông Adani đã gây dựng nên khối tài sản lớn đáng kinh ngạc nhờ chấp nhận rủi ro, những khoản nợ lớn và các mối quan hệ chính trị. Sự thăng tiến nhanh chóng của ông trong vòng chưa đầy 1 thập kỷ lại thể hiện tình trạng bất bình đẳng ở Ấn Độ."

Trong những năm 1980, ông Adani đã thử sức trong ngành kim cương ở Mumbai, sau đó chuyển sang than và cảng. Ông tiếp tục xây dựng đế chế kinh doanh trải dài ở nhiều lĩnh vực, từ sân bay đến trung tâm dự liệu, phương tiện truyền thông xã hội và xi măng. Năm ngoái, ông cam kết đầu tư 70 tỷ USD vào năng lượng xanh để trở thành nhà sản xuất năng lượng tái tạo lớn nhất thế giới.

Theo phản ứng của thị trường, những bước đi của ông Adani đã đạt được thành công. Cổ phiếu một số công ty của ông đã tăng hơn 1.000% kể từ năm 2020. Trong khi đó, chỉ số chứng khoán của Ấn Độ S&P BSE Sensex Index tăng 44% trong cùng thời gian.

Song, đà tăng mạnh mẽ, đặc biệt khi thị trường tài chính toàn cầu gặp khó khăn trong môi trường lãi suất cao, đã làm gia tăng mối lo về cơ cấu cổ đông thiếu rõ ràng và thiếu sự bao quát của các nhà phân tích tại doanh nghiệp của Adani. Trong khi đó, trái phiếu USD của nhiều công ty con thuộc sở hữu của ông cũng sụt giảm.

Các nhà phân tích của CreditSights - cảnh báo về mức nợ lớn của tập đoàn của ông Adani, cho biết tập đoàn của tỷ phú cần phải bơm thêm vốn vào các công ty con để giảm tỷ lệ đòn bẩy trên bảng cân đối kế toán. Họ cũng lo ngại rằng việc tham gia vào các lĩnh vực kinh doanh mới sẽ làm tăng rủi ro cho doanh nghiệp này.

Adani Group phản hồi rằng họ đã cải thiện các chỉ số theo dõi nợ trong thập kỷ qua, khi tỷ lệ đòn bẩy trong danh mục của họ vẫn ở mức "lành mạnh" và phù hợp các ngành tương ứng. Nợ ròng giảm xuống 3,2 lần lợi nhuận trước lãi vay, thuế, khấu hao tài sản cố định hữu hình và vô hình, từ 7,6 lần trong năm 2013. Ngoài ra, lượng cổ phần cầm cố cũng giảm từ mức cao vào năm 2020.

Dù đưa ra nhận định không mấy tích cực, nhưng CreditSights cho biết tập đoàn của tỷ phú đã có mối quan hệ tốt với các ngân hàng cũng như chính quyền Thủ tướng Modi. Trong khi đó, Sharon Chen - nhà phân tích của Bloomberg Intelligence, cho biết bà ông thấy lo ngại về tỷ lệ đòn bẩy và không dự đoán Adani Group sẽ gặp vấn đề tài chính.

Tham khảo Bloomberg